خاص العهد

جدل حول العملة الرقمية: ما لها وما عليها

فاطمة سلامة

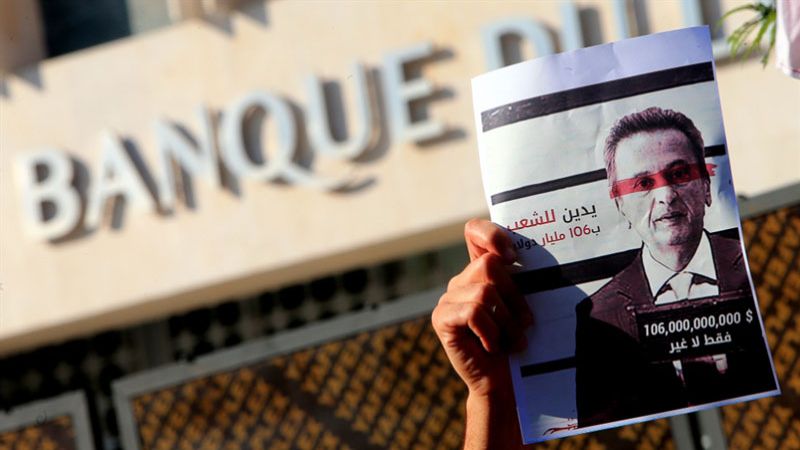

كثيرة هي الأسئلة التي تغلّف إعلان حاكم مصرف لبنان رياض سلامة اعتزامه إطلاق مشروع العملة الرقمية عام 2021. أسئلة مستمدة من السياسات النقدية والمالية التي انتهجها البنك المركزي على مدى سنوات، والتي أوصلتنا الى الدرك الأسفل اقتصاديا ومالياً. سيل من التعليقات رافق إعلان سلامة. البعض رأى فيها نوعا آخر من "الهيركات"، والبعض وصفها بالخدعة المصرفية وأنها باب للتهرب من الإصلاح، ومنهم من رأى أنها وهمية لن تقدّم شيئاً في سبيل الإصلاح النقدي، فيما اعتبر آخرون أنّ لهذه العملة إيجابيات وسلبيات. إيجابيات عديدة شرط اتباع سياسة "حكيمة" من مصرف لبنان، لا كالسياسة الموجودة حالياً والتي كلّفت لبنان الكثير من الأثمان. فما هي العملة الرقمية؟ ما إيجابياتها وسلبياتها؟ وكيف ينظر القانون اللبناني لهذا النوع من العملات؟.

عكوش: للعملة الرقمية إيجابيات وسلبيات

الخبير الاقتصادي الدكتور عماد عكوش يعرّف في حديث لموقع "العهد" الإخباري العملة الرقمية بأنها عبارة عن "نوع من الأموال الرقمية غير المنظمة تصدر عادة عن مطورين ومسيطرين" وتتمحور في ثلاثة أنواع:

1- العملة الرقمية المركزية التي تصدر عادةً عن البنوك المركزية.

2- العملة الرقمية الخاصة بالشركات والتي تصدر عادة عن عنها كالعملة المنوي إصدارها على شبكات الفيسبوك، وعادة ما يتم استخدامها في المبادلات والمعاملات التجارية.

3- العملة الرقمية المشفّرة وهي نوع من العملات التي تصدر عن مطوّرين غير معروفين كـ"البتكوين"، وعادة ما يكون متفقا عليها بين المطورين كعملة للتبادل التجاري في ما بينهم.

يتوسع عكوش في الحديث عن النوع الأول المتمثل بالعملة الرقمية المركزية والتي تصدر عن المصارف المركزية. هذه العملة أصدرتها بعض المصارف المركزية ويتعاملون بها. لكن لهذه العملة إيجابيات وسلبيات. من إيجابيات هذه العملة تمكين المصرف المركزي من مراقبة انتقال العملة من محفظة الى أخرى على اعتبار أن كافة البيانات تصبح لديه، وأي تحويل من حساب الى آخر يسيطر عليه المصرف المركزي، ما يحدّد هوية المحوّل والمحول اليه.

كما يمكن استعمال هذه العملة في فترة إعادة هيكلة المصارف للتحويل بين الحسابات. وفق عكوش هناك مطالبات للمصارف بحسب تعاميم مصرف لبنان بتكوين رأسمال جديد أو تكوين 3 بالمئة كأموال مودعة لدى المراسلين في الخارج. هذه الأمور تستدعي تحويل العملات، وإلا يضع مصرف لبنان اليد على المصارف التي لا تلتزم بالتعميم. ماذا يعني ذلك؟. يعني أن أصحاب الحسابات والودائع الموجودة يقومون بعملية تحويل هذه الودائع الى مصارف أخرى ما يسهّل هذه العملية ليتمكن المودع من القيام بعملية تحويل حسابه من حساب متعثّر وُضعت اليد عليه من قبل مصرف لبنان الى حساب مستمر.

وتخفّف هذه العملة -برأي عكوش- من التخوف الأمني، اذ ان عملية إيداع الودائع بشكل كبير في المنازل تسبب مشكلة كبيرة لأصحابها، وعندما يصبح لدينا ودائع رقمية تصبح العملية محدودة بالعملة الرقمية. المقصود من الأموال الرقمية -يقول عكوش- هو أن تتم كافة العمليات التجارية والاستهلاكية من خلال هذه الأموال. وقد تستخدم هذه الأموال الرقمية في بطاقة التمويل التي من المرجح الذهاب اليها كبديل لرفع الدعم بحيث يعطى لكل عائلة مبلغا معينا.

تقلل من طباعة العملة الورقية

ويلفت عكوش الى أنّ من حسنات العملة الرقمية أنها تقلل من طباعة العملة الورقية. فالمصرف المركزي يلجأ منذ فترة لطباعة العملة النقدية اللبنانية بكميات كبيرة جداً، ولن يتمكن من التخفيف من طباعة هذه الاوراق طالما لا بديل لدينا عن هذه الأوراق النقدية، لأننا للأسف تحولنا الى مجتمع نقدي اذ لم يعد هناك تداول بالشيكات. وفق عكوش، تخفف هذه العملية الرقمية من كلفة طباعة الأوراق النقدية ما يمكّن المواطن من تحويل الأموال عبر بطاقته الرقمية من حسابه الى أي حساب آخر عبر الهاتف. أكثر من ذلك، قد لا نكون بحاجة الى طباعة بطاقة بل استخدام الهاتف للتسديد والدفع.

الإيجابيات مرهونة بسياسة المصرف المركزي

لكنّ عكوش يلفت الى أنّ كل هذه الايجابيات مرهونة بسياسة نقدية سليمة من قبل مصرف لبنان. وهنا يشدد على أن هذه العملة الرقمية لن تنهي الأزمة النقدية الموجودة في لبنان. هذه العملة مجرد تدبير لتسهيل أمور المواطنين والتخفيف من كلفة طباعة العملة الورقية ووقف التضخم بالليرة اللبنانية. لكن هل هي حل للأزمة النقدية والمصرفية التي يعاني منها لبنان اليوم؟. بالتأكيد لا -يقول عكوش- الذي يشدد على أن حل المشكلة النقدية والمصرفية يحتاح الى طريقة ووجهة أخرى.

لإعطاء حوافز

وفي معرض حديثه عن السلبيات، يشير عكوش الى أنّ المستهلك اللبناني اعتاد على عمليات الشراء بالعملة النقدية، وبعض المشتريات أو الحاجات الاستهلاكية تحتاج الى عملة نقدية، كزيارة طبيب لا يملك حساباً رقمياً ما يوقعنا في مشكلة حقيقية. وفي هذا الصدد، يشدّد عكوش على أنّ هذه العملية تحتاج مجهودا كبيرا، وتتطلب تقبل المجتمع بأكمله لها، لأن خرقا معينا من جهة معينة ورفض تجمعات معينة لها يزيد المشكلة خصوصاً اذا لم يكن هناك سياسة سليمة لتطبيقها. وعليه، تحتاج هذه العملة الى فترة تجريبية لاستطلاع مدى تقبل المجتمع لها. وهنا يشدد عكوش على ضرورة إعطاء حوافز من قبل مصرف لبنان لأصحاب هذه الحسابات الرقمية، حوافز ترفع من سعر صرف الدولار، بحيث يتم إعطاء سعر خاص بالدولار لأصحاب هذه الحسابات، وبدل أن يكون 3900 بحسب سعر المنصة، يكون 4500 ما يشجع على استعمال هذه البطاقة.

وفيما ينظر البعض الى العملة الرقمية على أنها نوع من "الهيركات" للودائع، يقول عكوش "هذه العملة ليست "هيركات" بحد ذاتها ولكن مصرف لبنان ينفذ سياسة "الهيركات" منذ أشهر. "الهيركات" يتجلى في دفع الدولار للمودعين بسعر مغاير لسعر السوق، اذ بأخذونه حسب سعر المنصة (3900 ليرة)، بينما سعر الدولار في السوق السوداء يفوق السبعة آلاف ليرة. وفق عكوش، سياسة "الهيركات" موجودة من قبل مصرف لبنان، وينفّذها بنسبة 50 بالمئة على ودائع الناس التي يقنّنها أيضاً.

ليست معالجة جذرية للأزمة

وفي الختام، يشدد عكوش على أنّ العملة الرقمية ليست معالجة جذرية للأزمة، بل هي بداية لمعالجة نقدية لمسألة طباعة الأوراق النقدية، فالمشكلة الأساسية تتجلى في المصارف والمودعين التي يعالجها حاكم مصرف لبنان عبر ضخ المزيد من العملة الورقية في السوق ما أوصل الى مشكلة كبيرة أحدثت تضخما لليرة اللبنانية وتكبد مصاريف كبيرة على كلفة الطباعة الأمر الذي راكم حجم الخسائر في ميزانية مصرف لبنان.

الكيك: جدل قانوني حول هذا النوع من العملات

الباحثة في الشؤون القانونية المصرفية الدكتورة سابين الكيك توضح في حديث لموقع "العهد" الإخباري أنّ المادة الأولى من القانون رقم 2018/81 عرّفت النقود الإلكترونية والرقمية بالآتي:" النقود الإلكترونية والرقمية هي وحدات تسمى وحدات نقد إلكتروني يمكن حفظها على دعامة إلكترونية". ويأتي هذا التعريف المتضمن عبارة "النقود" -بحسب الكيك- مثيراً للجدل القانوني لناحيتين، الناحية الأولى لتعارضه مع التوجه الدولي السائد الذي لا يحبذ اعتبار العملات الافتراضية نقوداً، أما الناحية الثانية لعدم الدقة القانونية في التمييز بين النقود الإلكترونية والرقمية وما يستتبع ذلك من تمايز في تحديد الجهة المخولة إصدار كل منها، خاصة أن قانون "النقد والتسليف" لم تعدّل أحكامه تماشياً مع اعتماد عملة رقمية تتمتع بخصائص النقد الوطني الصادرة عن المصرف المركزي.

سلامة حذّر من مغبة استعمالها ثم تراجع

هذا النوع من العملات يتخذ -بحسب الكيك- أشكالاً عديدة ولكل منها أصول تنظيمها، فالالكترونية منها معتمدة ومنظمة من قبل مصرف لبنان بعد أن وسّع القانون 133/1999 مهامه لتشمل هذا النوع من المعاملات المصرفية، أما العملات الافتراضية ومنها المشفرة فقد حظر الحاكم بصفته رئيساً لهيئة الأسواق المالية من مغبة استعمالها، في إعلان وجّهه في شباط ٢٠١٨، مفصلاً مخاطرها على المستثمرين والمتعاملين بها، فهل تراجع حاكم المصرف المركزي اليوم، وما هي الدوافع؟ تسأل الكيك.

هل البنى التحتية مؤهلة لإطلاق العملة الرقمية؟

أما العملات الرقمية الصادرة عن المصارف المركزية أو ما يعرف بـ cbdc فهي متصلة مباشرة بالاحتياطات المخصصة لها، وتستوجب قدرات ائتمانية عالية لناحيتي السيولة والملاءة، للحفاظ على استقرارها كنقد وطني، فأين مصرف لبنان من كل هذه المتطلبات؟ وهل البنى التحتية مؤهلة لإطلاق هذه العملة الرقمية في بلدٍ مهدد بالظلام قريباً؟! تختم الكيك.

إقرأ المزيد في: خاص العهد

24/04/2024

البحرين: حلّ الأزمة لم ينضج بعد

23/04/2024

ما بعد هاليفا.. موجة من الاستقالات؟

التغطية الإخبارية

إعلام العدو: صفارات الإنذار تدوي في مجدل شمس شمالي الجولان

بايدن بعد التوقيع على حزمة مساعدات عسكرية لأوكرانيا وكيان الاحتلال: شحن المساعدات سيبدأ في الساعات القليلة المقبلة

إعلام العدو: صفارات الإنذار تدوّي في "سديروت" بغلاف غزة

لبنان: تدابير سير تزامنًا مع انعقاد الجلسة التشريعية لمجلس النواب غدًا

فلسطين المحتلة: طائرات الاحتلال تشنّ غارة على مخيم النصيرات وسط قطاع غزة

مقالات مرتبطة

مدقّق حسابات سلامة: لا أعرف... لا أعلم... لا أتذكّر

عبد اللهيان وهوكشتاين يصلان بيروت اليوم.. وسلامة "ينجو" من الملاحقة القانونية

القاضي شعيتو يرفع يده عن ملف سلامة بعد دعوى مخاصمة